RAGIONAR DI TASSE

Il nuovo governo di destra dovrebbe metter mano ad una riforma fiscale, di cui i partiti parlano da anni e che la sinistra non ha mai avuto la volontà di mettere in atto. Si tratta di un tema sul quale non è facile ragionare, ma per farlo bisogna almeno schematizzare la materia.

1. Le tasse sono di due tipi principali: generaliste e di scopo.

Quelle generaliste vengono usate dalle amministrazioni per coprire qualsiasi tipo di spesa, secondo gli indirizzi di spesa dell’ente.

Quelle di scopo (pochissime) vengono spese interamente per far fronte ad un preciso capitolo di spesa.

La tassa sui rifiuti (TARI) è una di queste.

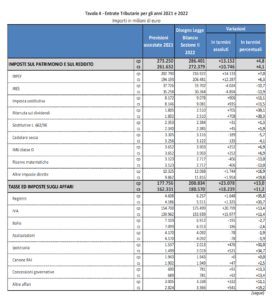

2. Le tasse generaliste, poi, possono gravare su fonti diverse di entrata:

a) Sui consumi (IVA, accise, imposte di bollo, ecc)

b) Sui redditi personali, finanziari o d’impresa (IRPER, IRE)

c) Sui patrimoni (IMU, imposte di successione, ecc)

Le aliquote fiscali, poi, possono essere fisse o progressive. Attualmente, ad esempio, l’IRPEF è progressiva, in funzione del reddito; l’IVA è fissa, indipendente dal reddito di chi acquista.

Bandiera della Lega una IRPEF fissa, non progressiva, millantata al 15%.

In una riforma fiscale SERIA, degna di questo nome, tutte le volte in cui è possibile farlo si dovrebbero spesare i servizi pubblici con tasse di scopo. Questo permette di controllare meglio il rapporto tra entrate e spese destinate ad un capitolo di spesa. Naturalmente, si può fare in un numero limitato di casi, ma su alcuni capitoli di spesa importanti le tasse dovrebbero essere di scopo; qualche esempio calzante:

Difesa, Sanità, Istruzione, Pubblica amministrazione.

Un altro aspetto fondamentale riguarda lo spostamento dell’imposizione fiscale la dove viene spesa.

Invece di trasferire soldi da Stato a Regioni e/o Comuni, quelle risorse vanno raccolte dai soli cittadini di quei territori, e destinate esclusivamente alle spese locali.

Poiché i diversi territori non hanno la medesima capacità contributiva, e quindi di spesa, pro capite, è indispensabile una perequazione statale, rispettando il criterio della spesa pro capite uguale per tutti, perché se è vero che i cittadini sono tutti uguali di fronte alla legge, debbono avere anche i medesimi diritti, allineati ai territori più virtuosi, o almeno alla media.

Una osservazione fondamentale riguarda la suddivisione di cui al punto 2, a e b, perché si tratta di due LEVE di politica economica: con la prima si incentivano o scoraggiano i consumi (IVA) mentre con la seconda si incoraggia o scoraggia il risparmio.

Teniamo presente che oggi un reddito medio, se integralmente speso in consumi, paga circa il 40% di tasse, assumendo una IRPEF media del 27% e IVA 22%, perché prima togliamo il 27% al reddito imponibile, al netto dei contributi previdenziali, e poi, sul restante 73% paghiamo il 22% di IVA.

L’IVA non è sempre al 22%, ma tenuto conto di altre tasse sparse (accise) possiamo semplificare per ragionare in maniera semplice.

Se si volesse spostare tutto il carico fiscale sui consumi, scaricando integralmente dall’imponibile tutte le spese, si azzererebbe l’IRPEF e resterebbe l’IVA, con una incidenza del 22%

Se dimezzare le entrate fiscali non fosse sostenibile, si dovrebbe aumentare pesantemente l’IVA.

La soluzione di scaricare dall’imponibile tutte le spese sostenute, trasparenti per l’amministrazione finanziaria grazie ai sistemi di pagamento digitale, avrebbe il pregio di incrociare i dati tra fornitore e cliente, rendendo impossibile, in questi casi, ogni forma di evasione fiscale.

Non mi pare tuttavia una strada da seguire, almeno non senza porre dei limiti alle spese scaricabili.

Tornando ad una condizione mista, tassando redditi e consumi, appare non equo il sistema attuale di IRPEF a scaglioni, perché crea dei gradini e complica il calcolo (ogni nuova aliquota va calcolata sull’eccedenza di reddito dello scaglione successivo). Allo stesso modo non appare equa una sola aliquota FLAT, perché anche soltanto il 15% pesa sui redditi bassi, mentre pesa infinitamente meno sui redditi molto elevati.

La soluzione del problema è addirittura banale: basta immaginare una sola aliquota IRPEF, relativamente elevata, forse il 35..40%, ma unitamente ad una detrazione massima, fissa, sostanziosa, equivalente almeno al paniere di spesa minimo medio dei cittadini, quindi forse dell’ordine di almeno 12mila € annui.

Cosa significa? Che chi ha un reddito imponibile di 12mila €/annui avrà una IRPEF pari a zero, mentre chi ha redditi via via più elevati registrerà un carico fiscale crescente, ma senza gradini, da zero sino a quel limite del 35..40% costituito dall’aliquota unica.

Questo implica anche che chi ha redditi inferiori a 12mila €/annui, o nessun reddito, si troverà in una condizione di credito d’imposta, da colmare in chiave assistenziale da parte dello Stato, previa verifica SERIA e non burocratica del suo effettivo stato di indigenza.

Non solo: tutte queste considerazioni, tenuto conto di quanto consentito oggi dai sistemi di pagamento digitale, consentirebbero anche di scaricare sul conto fiscale del contribuente TUTTE le tasse pagate a qualsiasi titolo, quindi anche indirette e non solo dirette, detraendole dall’IRPEF, e quindi trasformandola in una TOP TAX, un limite fiscale non superabile, in rapporto al reddito individuale.

Dulcis in fundo il quoziente familiare:

Nessun essere umano sopravvive senza reddito. Chi non produce reddito, campa comunque col reddito prodotto da altri. In una famiglia, la moglie a carico vive grazie al reddito del marito (raramente viceversa) ed i figli minori vivono grazie al reddito prodotto dai genitori.

Quindi ciascun membro della famiglia fruisce del reddito familiare complessivo, che copre tutte le spese familiari, non solo quelle individuali del soggetto o dei soggetti che contribuiscono a produrlo.

Ha senso, quindi, attribuire a TUTTI i membri del gruppo familiare, minori inclusi, un codice fiscale ed un reddito pari al reddito familiare diviso per il numero dei membri della famiglia.

In questo modo calano i redditi individuali ed il carico fiscale IRPEF corrispondente, qualsiasi metodo di imposizione fiscale si adotti. Lo scopo è quello di alleggerire il carico fiscale dei nuclei familiari con prole, rispetto a quello di chi, a parità di reddito, deve coprire soltanto le sue spese.

Ing. Franco Puglia

25 gennaio 2023